Cari açığa dayalı büyümeye devam / Dış borç stoku ve heba edilen 18 yıl (3)

Prof. Dr. Mustafa Durmuş

Cari açığın kapatılmasında kullanılan araçlardan üçüncüsü ‘Finans Hesabı’ içinde yer alan ‘Diğer Yatırımlar’ biçimindeki yabancı sermaye girişleri. Bu yatırımlar ülkeye gelen dış kredileri de içerir ve sonuçta, bu borçların özel kesim ve kamu kesimi gibi iki alıcısı olduğundan, ülkedeki özel ve kamu kesiminin dış borcunu gösterir.

Böylece ‘dış borç stoku’; bono ve tahvil gibi araçlarla devletin yapmış olduğu dış borçlanmayı, özel kesime gelen ticari kredileri, bankacılık kesimine gelen banka kredilerini ve yabancıların döviz tevdiat hesabında tutulan mevduatlarını kapsar. Ancak bu stoka; hisse senedi alımı biçiminde borsaya gelen yabancı sermaye yatırımları, doğrudan yabancı sermaye yatırımları, vadeli işlemler piyasası araçları alımı ya da türev araç alımı ve diğer finansal yatırılar dâhil edilmez.(1)

Dış borç stoku olduğundan düşük gösteriliyor

Ayrıca Türkiye’de, Kamu Özel İşbirliği (KOİ) projeleri için sağlanan Hazine Garantileri gibi koşullu yükümlülükler de dış borç stokunun içinde gösterilmiyor. Bunların dâhil edilmemesinin asıl nedeninin kamu dış borcunu olduğundan daha düşük gösterme gayreti olduğu ise çok açık. Böylece dış borçlanmadaki gerçek durum saklanmaya çalışılıyor.

Bir önceki yazımızda paylaştığımız tablodan da görüleceği gibi, geçen yılın Ocak-Mart dönemini kapsayan ilk çeyreğine göre bu yılın aynı çeyreğinde tek başına bankacılık sektörü, bir yandan dışarıda mevduat edinimi gibi yollarla dışarıya ciddi miktarda para çıkartırken, diğer yandan da dışarıdan 5,5 kat daha fazla borçlandı.

Bunlar dönemlik ya da yıllık borçlarla ilgili dış borçlanma verileri. Ancak Türkiye ekonomisinin bir dış borç krizi riski altında olup olmadığının asıl göstergesi bunlardan ziyade, dış borç stokunun gösterdiği gelişim.

Bu stokların gelişimi, aynı zamanda, ülkeye gelen uzun vadeli bu tür kaynakların ülke ekonomisinin ve insanının faydasına kullanılıp kullanılmadığını görebilmek için de önemli. Kuşkusuz dış borçların bir de emperyalizme olan bağımlılıkla ilgisi ve bunun yarattığı ciddi sonuçları söz konusu. (2)

18 yılda 677 milyar dolar yabancı kaynak kullanıldı

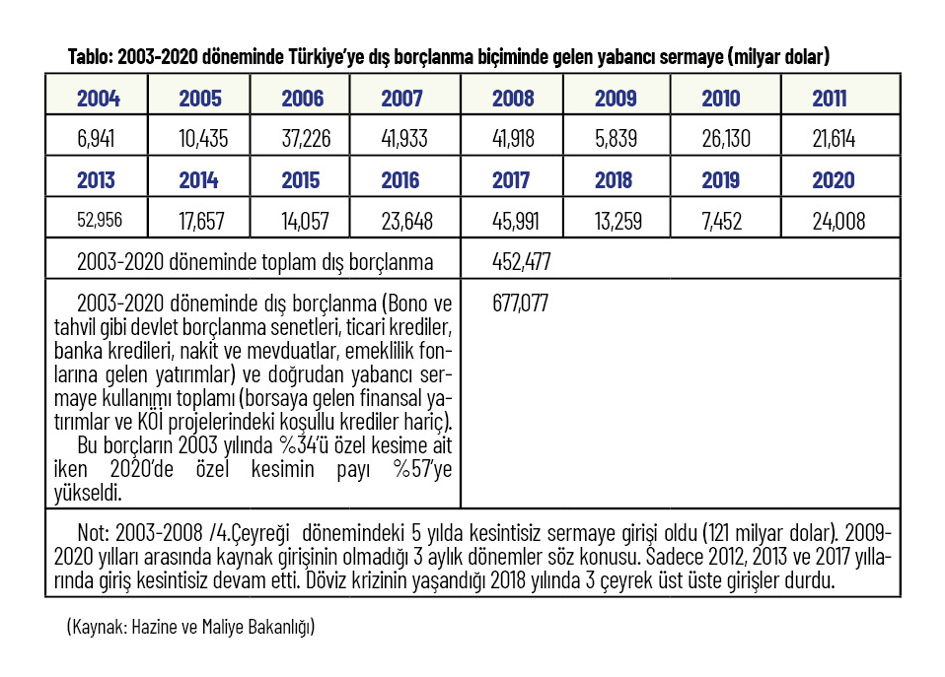

“Dış borçlar Türkiye ekonomisinin ve insanının gelişimine katkıda bulundu mu” sorusuyla başlayalım. Aşağıdaki 2003-2020 yıllarına (AKP Hükümetlerinin tek başına iktidar olduğu 18 yıl) ait dış borç stokundaki gelişimi gösteren tablo, Hazine ve Maliye Bakanlığı verileri kullanılarak, bu amaçla düzenlendi.

Tablodan görüleceği gibi, son 18 yıl boyunca sadece dış borç biçiminde ülkeye 452 milyar dolardan fazla yabancı kaynak girdi. Buna bu süreçte ülkeye gelen doğrudan yabancı sermaye yatırımları da dâhil edildiğinde, bu rakam 677 milyar doların üzerine çıkıyor. Bu süreçte borsaya gelen portföy yatırımları ve koşullu yükümlülükler de hesaba katıldığında bu rakamın 1 trilyon doları bulduğu ileri sürülebilir.

Dış borç/milli hasıla oranı 18 yılda yüzde 18 arttı

Böylece 2003 yılının başında yaklaşık 131 milyar dolar olan toplam brüt dış borç stoku geçen 18 yıl içinde 3,5 kata yakın artarak 450 milyar doların üzerine çıktı. Dış borç/milli hâsıla oranı ise yüzde 18 artarak, yüzde 53,3’ten yüzde 62,8’e yükseldi. (3) Bu borçlanmaların yaklaşık üçte ikisi dolar ve avro cinsinden yapıldı.

Bir diğer önemli husus bu borçların 2003 yılında yüzde 34’ünün özel kesime ait iken, 2020’de bu kesimin payının yüzde 57’ye yükselmiş olması. Bu durum hem ekonomik kriz dönemlerinde özel sektörün borç geri ödeme sıkıntısına düşmesi halinde yaygın şirket iflaslarının yaşanacağına, hem de (bu borçların çok büyük bir kesiminin bankacılık sektörü üzerinde yapılıyor olması yüzünden) bu gelişmenin bankaları zora sokarak bir bankacılık krizine yol açabileceğine işaret ediyor.

Kuşkusuz son tahlilde en azından bir kısım özel sektörün dış borçlarının devlet tarafından üstlenilecek olması, kamu sektörünün de bir süre sonra böyle bir borç krizi sarmalı içine gireceği anlamına geliyor.

Hazine giderek daha fazla döviz cinsinden borçlanıyor

Dış borçların içinde yer alan Hazine kâğıtları (DİBS) biçimindeki borçlanmaların giderek daha fazla döviz cinsinden yapılıyor olması ise, hem TL’ye olan güvenin giderek azalmasının bir sonucu, hem de bankaların döviz pozisyonlarının iyileştirilmesine dönük bir çaba olarak değerlendirilebilir. Diğer yandan, yüksek (ve sürekli artan) döviz kuru bu borçların geriye ödenmesini zorlaştıracağı gibi özel sektördeki zombi firmaların sayısını da çoğaltacaktır.

Kısaca ilk soruyla ilgili olarak, AKP’nin olumlu dış konjonktürden yararlanarak, iktidarları döneminde, ülkeye dış borçlanma şeklinde ciddi boyutlarda kaynak getirdiğini kabul etmek gerekiyor. Ancak bu süreçte “ülkeye gelen 1 trilyon dolarlık kaynağa ve üç kattan fazla artan dış borç stokuna rağmen elde ne var” diye de sorulmalı.

Madalyonun bir yüzü: Dolar milyarderleri ve plütokrasi

Eldekiler malum. Madalyonun bir yüzünde; ülkenin yeşil doğasını beyaz betona dönüştüren inşaatlar, dereleri kurutan HES’ler, duble yollar, plazalar, lüks rezidanslar, TOKİ inşaatları, devasa büyüklükteki köprüler, hava limanları, şehir hastaneleri ve doğallıkla böyle bir birikim stratejisi üzerinden yaratılan süper zengin dolar milyarderi yandaş müteahhitler, iş insanları, sermaye grupları ve bunların etrafında gelişip güçlenen bir seçkinler iktidarı yer alıyor.

Madalyonun diğer yüzü: Doğa ve emek talanı, umutsuzluk, toplumsal çürüme

Diğer yüzünde ise; ülke tarihinde görülmemiş boyutlarda bir doğa katliamı ve talanı, Salgınla birlikte iyice artarak 10 milyonu bulan bir işsizler ordusu, giderek artan iş cinayetleri, açlık sınırının altında bir ücretle çalıştırılan 10 milyona yakın çalışan yoksul, sayıları on milyonları bulan yoksulluk yardımlarına mahkûm edilmiş bir halk, 0.47’ye çıkan Gini katsayısının işaret ettiği görülmemiş bir gelir dağılımı eşitsizliği, başta üniversiteli gençler olmak üzere gelecekten giderek umudunu yitiren bir gençlik, artan kadın cinayetleri, tacizler ve kadına şiddet, farklı kimlik ve düşüncelere karşı ayrımcılık, ötekileştirme, kutuplaştırma var.

İnsan hakları, ifade, örgütlenme ve basın özgürlüğü, adalete erişim gibi konularda uluslararası sıralamalarda en sonlarda yer alan ve mafyanın siyaset, bürokrasi ve sermaye üçgenindeki şok edici rollerinin gözler önüne serildiği, milyarlarca dolarlık servetlere el koyma, rüşvet gibi olaylarla da kendini gösteren bir toplumsal çürümenin yaşandığı bir ülke gerçeği ile karşı karşıyayız (kuşkusuz bir de hala 450 milyar dolarlık bir dış borç stokunun var olduğunu unutmamak gerekiyor).

Bu çaptaki bir dış borç, ekonomik ve politik kriz daha da derinleşirse, ülkeyi bir borç krizine sürükler. Havuz medyasında yer verilmese de, bu yönde tespitlerde bulunan uluslararası kuruluşlar bünyesinde yapılmış olan bazı araştırmalar da mevcut.

Kırmızı bölgedeki tek ülke

Bu kuruluşlardan biri ABD’nin en büyük bankalarından olan Wells Fargo. Kurum bünyesinde yapılan ve yakınlarda yayınlanan bir çalışmada (4) Türkiye’nin, Arjantin, Şili, Endonezya ve Venezuela ile birlikte dış borç krizi riski en yüksek beş ülke arasında olduğu tespiti yapılıyor. Öyle ki Türkiye, dış borç stoku en yüksek on ülke arasında dış borcu milli gelire oranla en yüksek ikinci ülke. Buna karşılık çalışmada ele alınan 62 ülkede dış borcun milli gelire ortalaması yalnızca yüzde 32,9.

Çalışmada ülkelerin dış borç riski; dış borç stoku, dış borcun milli gelire oranında yaşanan değişim, toplam dış borç içinde kısa vadeli dış borçların oranı, toplam dış borç içinde döviz cinsi borçların oranı, borç servisinin dış borç stokuna oranı, borç servisinin döviz gelirlerine oranı ve döviz rezervlerinin milli gelire oranından oluşan yedi kategori altında, “yüksek risk”, “orta risk” ve “düşük risk” olarak sınıflandırılıyor. Türkiye’nin bu yedi kategorinin hepsinde “yüksek risk” sahibi (kırmızı bölge) tek ülke olduğunun altı çiziliyor.

186 milyar dolarlık kısa vadeli dış yükümlülük

Nitekim Türkiye’nin kısa vadeli (vadesi bir yıldan kısa) dış yükümlülüklerinin (dış borçlar, dış krediler ve DTH mevduatından oluşan) Mart 2021 sonu itibarıyla 185,6 milyar doları bulması, bundan on yıl öncesinde bu tür yükümlülüklerin milli hasılaya oranının sadece yüzde 18 iken, bugün bunun yüzde 26’ya çıkmış olması (5) durumun ciddiyetini de ortaya koyuyor.

Bu noktada devlet borçlarına ayrı bir parantez açmakta yarar var. Çünkü devletin dış borçlanma içindeki payı yüzde 43 gibi azımsanamayacak bir oranda. Bu da aslında hızlı finansallaşmanın, tıpkı özel sektör ve hane halklarını olduğu gibi kamu sektörünü de sarmalına aldığının bir göstergesi.

Kamu sektörü de finansallaşma sarmalının içinde

Kamu sektöründeki finansallaşma, aynı zamanda, büyük sermaye gruplarının ve zenginlerin giderek daha az vergi ödemelerinin bir sonucu. AKP Hükümetleri yıllardır büyük servetleri ve kârları vergilemeye dönük çaba göstermezken, ortaya çıkan bütçe açıklarını giderek daha fazla borçlanma ile kapatıyor. İzlenen sermaye birikim modeli de yüksek rant elde etmeyi amaçlayan ve dış kaynağa dayalı bir model olduğundan, hem iç borç, hem de dış borç stokları dağ gibi büyüyor.

IMF bünyesinde yapılan bir çalışma (6) bu gelişimi kaldıraç (öz kaynak yerine yabancı kaynak) kullanımında hızlı artış ve beraberindeki kredi bollaşmasına bağlıyor ve bunun da finansal krizlere neden olduğuna dikkat çekiyor. Makro düzeyde bir ekonomideki borç/milli hâsıla oranı olan kaldıraç oranı ekonominin borç servisi yapma kabiliyetinin de bir ölçütü olarak ele alınıyor.

IMF: Kaldıraç oranı arttıkça borç krizi riski de artıyor

Bu çalışmaya göre, Covid-19 Salgını öncesinde de kaldıraç oranı dünyada çok yüksekti. Öyle ki Salgın öncesi on yıllık dönemde hane halkı borcu ve finans dışı şirket borcu yüzde 138’den yüzde 152’ye yükseldi. Bu durum 2008 Büyük Resesyonu sonrasındaki finansal bollaştırmanın bir sonucuydu. Yabancı kaynak kullanımı Salgın sonrasında daha da hızlandı, (milli hasılanın da küçülmesiyle) birçok ülkede 2020 yılının ilk üççeyreğinde kaldıraç oranı yüzde 11 puan daha arttı.

Kısaca, yukarıdaki gibi bir finansallaşmanın sonucunda faizler düşürülüp, krediler bollaşınca ekonomik büyüme hızlanıyor ama kaldıraç oranı da yükseliyor. Böyle bir politika kısa vadede belki işe yarıyor ama yedi-sekiz çeyrek sonra ekonomik büyüme hızı düşüyor ve sonrasında ekonomi ciddi bir borç krizi ile karşı karşıya kalıyor.(7)

Sonuç: Antikapitalist, antiemperyalist bir mücadeleyi örmek şart

Özetle, son 18 yıldır ülkeye dış kaynak biçiminde gelen 1 trilyon dolar civarındaki para çok zengin bir azınlık kitlenin ve plütokrasinin (8) yaratılmasında kullanılırken, ülkenin ekonomik olarak kalkınma ve gelişme çabaları, bu yönde bu zamana kadar sağlanan kazanımlar ve sınırlı demokrasisi de rafa kaldırıldı. Bu yetmezmiş gibi, yüksek işsizlik ve enflasyondan mustarip ekonomi bir de dış borç krizi sarmalının içinde girdi.

Böyle bir borç krizinden, bu riskin varlığını inkâr ederek, retorikten öteye gitmeyen borç ertelemeleriyle, yeni borçlanmalarla ya da eski-yeni IMF destekleriyle kurtulabilmek olası değil. Bu borçların, dolayısıyla da borç krizinin kaynağı içinde bulunduğumuz sistemin bizzat kendisi. Bu nedenle de kurtuluş ancak antikapitalist ve antiemperyalist bir mücadeleyle mümkün olabilir.

Anahtar sözcükler: Borç krizi, Cari açık, Dış borç stoku, Finansallaşma, Kaldıraç, Plütokrasi, Mustafa Durmuş,

Dip notlar:

- Osman Çağatay Mutlu, Türkiye’de dış borç istatistiklerinin derlenmesi ve dış borç işlemlerinin ödemeler dengesi istatistiklerine yansıtılması, T.C.M.B. Uzmanlık Yeterlilik Tezi (Eylül 2006), s. 24-27.

- Emperyalizm dış borç ilişkisi için bakınız: Mustafa Durmuş, “24 Haziran sonrası: IMF’li ya da IMF’siz kemer sıkmaya hazır olun!”, https://sendika.org (24 Haziran 2018); Jerome Roos, “The New Debt Colonies”, https://www.viewpointmag.com (1 February 2018).

- Türkiye brüt dış borç stoku (2020), https://www.hmb.gov.tr (20 Mayıs 2021).

- Jay Bryson, Brendan McKenna, Hop Mathews, “Do Developing Economies Have an External Debt Problem? Part I: Which Economies Are Most Vulnerable?”, https://wellsfargo.bluematrx.com (11 May 2021), s.3.

- Mahfi Eğilmez, “Bir Yılda Vadesi Gelecek Dış Yükümlülüklerimiz”, https://www.mahfiegilmez.com (18 Mayıs 2021).

- Adolfo Barajas and Fabio Natalucci, “Confronting the Hazards of Rising Leverage”, https://blogs.imf.org (29 March 2021).

- Agm.

- Plütokrasi, yönetme erkinin maddi açıdan üstün kişilerce paylaşılmasını öngören oligarşik bir yönetim biçimi. Bkz: https://tr.wikipedia.org.